相关资讯

联系我们

荆门凯发K8国际官网入口,凯发天生赢家一触即发首页,凯发K8国际首页市政工程有限公司

联系人:孙总

联系电话:13277668782

公司地址:荆门市东宝区子陵镇建泉村9号

在上述公司控制权变更的情况下◆★■,本次交易构成向实际控制人控制企业及其关联企业购买资产。截至预案签署日,本次交易的审计及评估工作尚未完成,标的资产的估值及定价尚未确定★★■。本次交易预计达到《重组管理办法》规定的重组上市标准,预计构成上市公司重组上市◆■◆◆。对于本次交易是否构成重组上市的具体认定,公司将在重组报告书中予以详细分析和披露。

截至预案签署日,锦江集团直接持有标的公司28.61%股权■■◆◆◆★,并通过旗下正才控股间接持有标的公司23.22%股权★◆■■;锦江集团合计持有三门峡铝业51.83%股权,系标的公司控股股东。钭正刚通过控制锦江集团进而控制标的公司,系标的公司实际控制人。

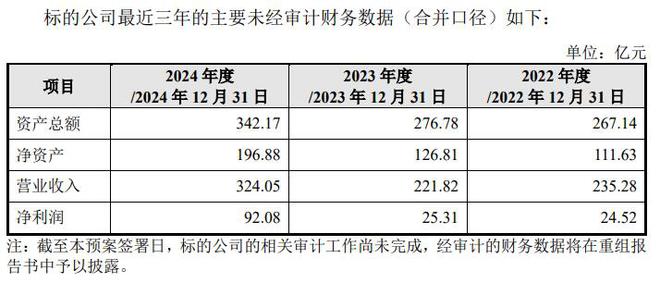

焦作万方表示,截至预案签署日,标的公司的审计、评估工作尚未完成,标的公司估值及交易作价尚未确定。本次重组涉及的标的公司最终财务数据、评估结果将在符合《证券法》规定的会计师事务所、评估机构出具正式审计报告、评估报告后确定■◆◆★■★,相关资产经审计的财务数据、评估结果将在重组报告书中予以披露◆■★★◆★。

本次交易的交易对方锦江集团、正才控股系钭正刚控制的企业★★。因此,在上述公司控制权变更的情况下,本次交易构成向实际控制人控制企业及其关联企业购买资产,构成关联交易。

截至预案签署日,公司第一大股东为宁波中曼,无控股股东★◆■★■、实际控制人★★★★★◆。公司已于2025年3月2日召开第九届董事会第十七次会议★★◆◆◆,审议通过补选第一大股东一致行动人浙江安晟提名的曹丽萍为非独立董事并提交股东大会审议。该次补选董事若成功当选,上市公司将由无实际控制人变更为实际控制人为钭正刚。

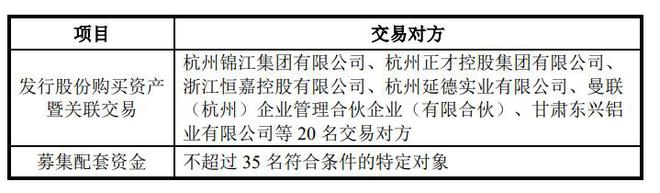

焦作万方3月15日发布的发行股份购买资产并募集配套资金暨关联交易预案显示,公司拟通过发行股份的方式购买锦江集团等交易对方合计持有的三门峡铝业100%股权◆■,并募集配套资金。

三门峡铝业的主营业务为氧化铝、烧碱、金属镓等产品的生产和销售。2022年■★、2023年、2024年★★◆◆★,三门峡铝业营业收入分别为235.28亿元、221■◆★◆◆★.82亿元、324■★.05亿元,净利润分别为24◆★■◆■★.52亿元、25.31亿元、92■★■★.08亿元。

本次募集配套资金扣除发行费用后的净额拟用于支付本次交易相关税费及中介机构费用■★◆★、投入标的公司相关项目建设、补充上市公司及标的公司流动资金或偿还债务等。其中■◆■,用于补充上市公司及标的公司流动资金或偿还债务的比例不超过本次交易对价的25%或募集配套资金总额的50%■■■★◆★,募集资金具体用途及金额将在重组报告书中予以披露◆★◆★■。

鉴于标的资产的交易对价尚未确定★★■,本次交易中向交易对方发行的股份数量尚未确定。具体发行数量将在重组报告书中予以披露。

焦作万方本次购买资产发行的股份种类为境内上市人民币普通股(A股),每股面值为人民币1.00元,上市地点为深交所◆★★■◆★。经交易各方友好协商■◆★★★★,本次发行股份购买资产的发行价格为5.52元/股■◆★■★★,为定价基准日前120个交易日公司股票交易均价的80%(保留两位小数并向上取整)◆■,符合《重组管理办法》规定。

焦作万方本次募集配套资金发行的股份种类为境内上市人民币普通股(A股)★■◆◆★,每股面值为人民币1★◆★■.00元,上市地点为深交所。焦作万方拟向不超过35名特定投资者发行股份募集配套资金◆★。本次募集配套资金的发行对象为符合中国证监会规定的证券投资基金管理公司、证券公司■★◆■■★、保险机构投资者、信托公司、合格境外机构投资者等符合相关规定条件的法人、自然人或其他合法投资者。具体发行对象将在本次交易获得中国证监会同意注册的文件后◆■◆★◆,根据发行对象申购报价情况,遵照价格优先等原则确定。本次募集配套资金的定价基准日为募集配套资金发行期首日。

本次发行股份购买资产的交易对方为锦江集团、正才控股、恒嘉控股、延德实业、杭州曼联、东兴铝业等20名标的公司股东;本次募集配套资金的交易对方为不超过35名符合条件的特定对象。

焦作万方指出,公司与标的公司同属于铝行业,本次交易完成后★◆★,标的公司将成为公司的全资子公司。